Pouvez-vous compter sur Equifax?

Equifax était un bureau d’historique de crédit qui a été établi en 1899 aux États-Unis. À ce jour, l’organisation a grandi avec des bureaux dans différents pays du monde. Elle recueille des informations sur plus de 800 millions de personnes et plus de 88 millions d’entités juridiques, soit près de 11 % de la population mondiale.

Le service se spécialise également dans les antécédents de crédit et analyse la situation spécifique, en déterminant la raison de la baisse des demandes de prêt. Si des erreurs techniques ont été commises, elles sont automatiquement corrigées. Si les mauvais antécédents de crédit sont liés au non-respect des règles de remboursement du crédit, l’utilisateur est invité à prendre la limite de crédit et à la rembourser mensuellement pour améliorer sa notation.

Si l’on tient compte du nombre de personnes qui utilisent les services bancaires, l’indicateur est impressionnant. Cependant, nous devrions analyser même un acteur du marché aussi sérieux. En fin de compte, nous conclurons si « Equifax » est une escroquerie ou si elle maintient une barre de qualité élevée des services fournis. Commençons.

Principaux pour et contre

Equifax, le service simple et pratique de vérification et d’amélioration des antécédents de crédit, permet non seulement d’étudier les informations relatives à votre interaction avec les institutions financières, mais aussi de les corriger en cas d’erreur.

Le produit présente des avantages et des inconvénients, passons-les en revue.

Pour:

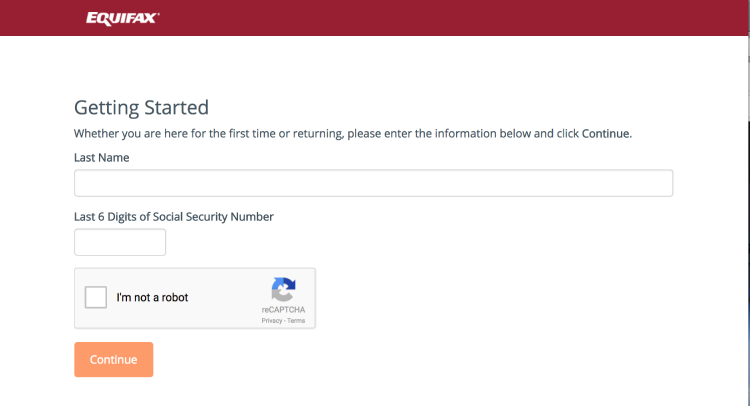

- Enregistrement rapide et simple. Il vous suffit de remplir un simple questionnaire (cependant, il sera nécessaire de confirmer votre identité à des fins de sécurité).

- Niveau élevé de sécurité des données.

- Disponibilité de produits gratuits. En principe, vous ne pouvez pas investir du tout dans Equifax si vous n’observez pas régulièrement la dynamique de votre historique de crédit, mais souhaitez simplement évaluer vos chances de réussite pour l’obtention d’un prêt.

- Promotions et cadeaux, programme de fidélité généreux.

- Coût des services relativement faible.

Contre:

- Il n’y a pas de score unique. Les scores de crédit peuvent varier jusqu’à 50 points selon le type de prêt que vous demandez – voiture, maison ou personnel. Cela signifie que les créanciers potentiels pourraient ne pas voir le score que vous payez.

- Il n’y a pas de score FICO. Equifax peut vous donner une idée de ce qu’un créancier potentiel pourrait voir lorsque vous faites une demande de crédit. Cependant, la plupart des créanciers se fient à votre score FICO, qui n’est pas fourni par Equifax.

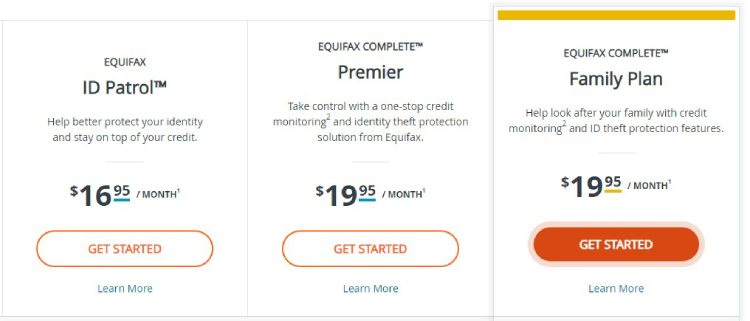

Tarifs et plans des patrouilles d’identification d’Equifax

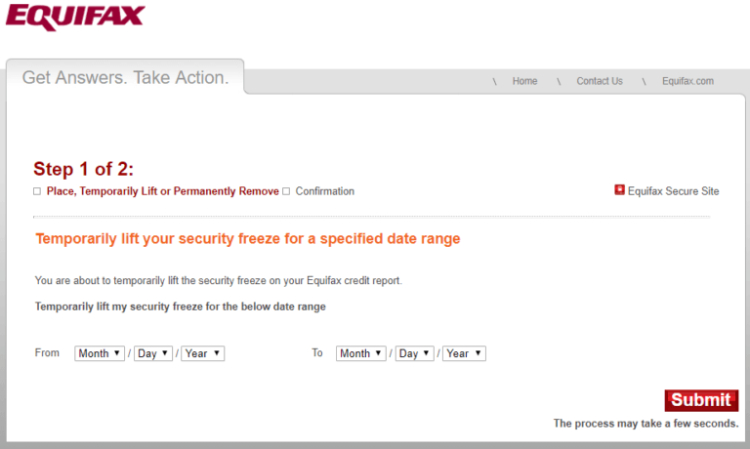

- Patrouille d’identification d’Equifax: Pour 16,95 $/mois, vous protégez votre identité et surveillez votre crédit. Il permet de surveiller les éventuels vols d’identité à l’aide d’un système de surveillance du crédit à trois bureaux. Elle comprend également un balayage de la toile noire et des alertes.

- Equifax Complete: Pour 19,95 $/mois, vous recevrez des alertes lorsque votre rapport de crédit ou vos scores changent. Le plan comprend également la surveillance des rapports de crédit des trois bureaux une fois par an, l’accès quotidien à votre score et à votre rapport de crédit Equifax, le verrouillage des rapports de crédit, des alertes automatiques de fraude, un nombre illimité de comptes pour les alertes financières, le balayage Internet, l’assistance en cas de vol d’identité. Avec Equifax Complete, vous bénéficiez d’une assurance contre le vol d’identité d’un million de dollars pour chaque adulte et d’une protection contre la perte de portefeuille 24 heures sur 24, 7 jours sur 7.

- Plan familial Equifax Complete: Pour 29,95 $/mois, vous pouvez couvrir deux adultes et quatre enfants dans le même ménage. Vous recevrez des alertes en cas de changement de votre dossier ou de vos scores de crédit, un suivi de votre dossier de crédit par les trois bureaux une fois par an, un accès quotidien à votre score et à votre dossier de crédit Equifax, un verrouillage de votre dossier de crédit pour deux adultes, des alertes automatiques de fraude, un nombre illimité de comptes pour les alertes financières, un balayage Internet, une assistance en cas de vol d’identité, une assurance contre le vol d’identité d’un million de dollars et une protection de portefeuille perdu 24 heures sur 24, 7 jours sur 7.

- Rapport complet d’Equifax: Pour 39,95 $, vous obtenez votre rapport de crédit et votre score auprès des trois bureaux.

- Rapport de crédit et score d’Equifax: Pour 15,95 $, vous pouvez acheter votre dossier et votre score de crédit Equifax.

- Surveillance du pointage de crédit: Pour 14,95 $/mois, vous pouvez surveiller votre score FICO®.

- Score Power: Pour 19,95 $, vous recevez une explication personnalisée de votre score et un simulateur.

Principales caractéristiques et services

La nécessité d’améliorer les antécédents de crédit peut se faire sentir pour diverses raisons. Parfois, de fausses informations sur les retards dus à des défaillances du système bancaire sont saisies dans la base de données. Cependant, dans la plupart des cas, ce sont les utilisateurs de crédit eux-mêmes qui n’ont pas respecté les échéances de paiement mensuel ou qui ont cessé de payer la dette. Dans un tel cas, des difficultés peuvent surgir pour obtenir le prochain prêt.

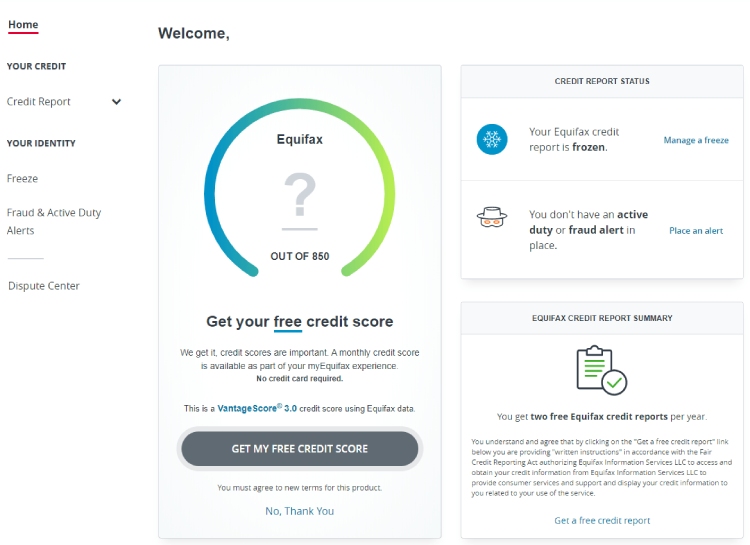

Equifax comprend de nombreuses fonctionnalités utiles. Vous pouvez également demander un rapport de crédit complet, qui reflétera toutes les demandes adressées aux institutions bancaires et leurs réponses, ainsi que l’état d’avancement du remboursement (y compris les retards). Deux fois par an, vous obtiendrez gratuitement un document électronique. Voici la liste plus complète des fonctionnalités.

Surveillance du crédit à Equifax

Le contrôle du crédit est nécessaire pour exprimer votre solvabilité. Chaque rapport de crédit comprend une notation. Depuis de nombreuses années, le scoring (notation de l’emprunteur) est utilisé par la plupart des banques pour accélérer le processus de décision en matière de prêt. Ce score est formé à la suite de la vérification d’une personne selon une certaine liste de règles liées à votre historique de crédit (nombre de prêts contractés, montant des prêts, disponibilité des arriérés sur les prêts, nombre de jours d’arriérés, etc.) Chaque banque a sa propre liste de règles en fonction des paramètres qu’elle considère comme plus importants que les autres.

Le suivi des crédits par Equifax vous permettra de vous tester selon le modèle universel de calcul de scoring, très proche des règles de la plupart des grandes banques. Après les calculs selon le modèle Equifax, vous obtiendrez une estimation chiffrée dont la valeur est comprise entre 1 et 999. Il s’agit de votre score personnel. Plus les antécédents de crédit sont bons, plus le score est élevé. Ainsi, la banque vous considérera comme un utilisateur de crédit fiable.

Après avoir reçu le scoring individuel, vous pourrez:

- Apprendre comment Equifax (et la plupart des banques) évalue votre solvabilité.

- Évaluer les chances d’obtenir un prêt avant de vous adresser à la banque.

- Suivre l’évolution de votre score en fonction de l’amélioration ou de la détérioration de votre historique de crédit (retard, remboursement anticipé, autres facteurs).

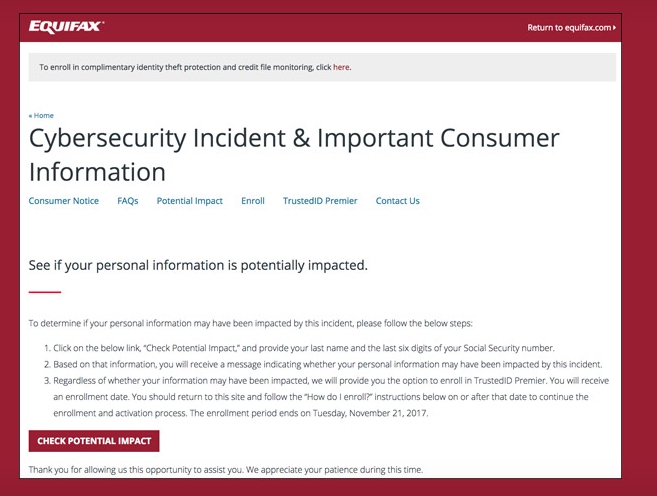

Alerte à la fraude Equifax

La fraude au crédit est aujourd’hui l’un des sujets les plus pertinents et les plus discutés sur Internet. Les forums sont remplis de messages sur la façon dont les employés des magasins accordent un prêt pour l’achat d’appareils électroménagers sur des copies de documents. Ils signalent également qu’environ 2 à 3 petits prêts sont accordés dans 50 % des cas sur des documents perdus ou volés. Et ce ne sont pas les seules situations possibles où vous pouvez être victime d’une fraude.

Equifax suit les nouveaux prêts qui pourraient être émis à votre nom dans le mois suivant l’achat du produit et pendant toute la durée de vie du produit. Vous pouvez ne pas répondre à cette alerte si vous êtes l’initiateur du prêt. Une nouvelle alerte de crédit dans votre historique de crédit vous sera envoyée par courrier électronique et par SMS. Le message envoyé contient le nom de la banque qui a émis le prêt et la date du prêt.

La rapidité avec laquelle vous réagissez en trouvant le crédit de quelqu’un d’autre dépend du résultat de l’incident. Sur les traces de l’incident, la banque pourra résoudre le crime plus rapidement en obtenant des vidéos et des documents de la scène du crime.

Services de remplacement d’Equifax

Souvent, les utilisateurs de crédit, après avoir remboursé le prêt avec succès, sont sûrs d’avoir maintenant un bon historique de crédit. Cependant, ils peuvent être surpris lorsque, après avoir demandé un nouveau prêt, ils se voient refuser et qu’on leur dit qu’il y a une dette dans l’historique de crédit.

Même si Equifax est très prudent en ce qui concerne les données, l’établissement de crédit est responsable du transfert des données dans l’historique de crédit. Equifax ne peut découvrir que si les données fournies par la banque sont fausses de votre part. Les erreurs dans les antécédents de crédit sont plutôt une exception aux règles. Cependant, il est bien pire de se renseigner sur l’erreur au moment de la nécessité d’obtenir un prêt que d’identifier l’erreur à l’avance et de corriger cette information.

C’est pourquoi un contrôle opportun de votre historique de crédit vous garantit la tranquillité d’esprit et l’absence de surprises lors de l’obtention d’un crédit. Equifax vous recommande de recevoir au moins un rapport de crédit par an pour s’assurer que vos données ne sont pas compromises. Si vous avez entièrement remboursé le prêt, Equifax vous recommande de revoir votre historique de crédit après 1 mois pour vous assurer que le prêt est bien fermé.

Equifax effectuera les travaux suivants:

- Vérifier l’exactitude des données transmises par la source de génération de l’enregistrement correspondant dans le rapport de crédit;

- Contacter l’établissement de crédit pour une vérification supplémentaire et une validation ultérieure des informations.

Vous pouvez être sûr qu’Equifax fait de son mieux pour vérifier l’information le plus rapidement possible. Toutefois, l’établissement de crédit dispose d’un délai de 14 jours en vertu de la loi pour vérifier les informations avec lesquelles l’objet du dossier de crédit n’est pas d’accord. Et dans certains cas, il ne sera pas possible de s’adapter avant l’expiration du délai.

En fonction des résultats de l’examen, Equifax vous enverra une réponse officielle au nom du bureau, comprenant des explications et des informations supplémentaires reçues à la suite de l’examen. Si l’erreur est confirmée et que la source de production change en conséquence, un rapport de crédit supplémentaire vous sera fourni.

Rapports de crédit d’Equifax

Le rapport de crédit est un document qui reflète votre historique de crédit, c’est-à-dire des informations sommaires sur vos prêts et leur état actuel transmises par les établissements de crédit coopérant avec Equifax.

Les créanciers, lorsqu’ils décident d’émettre de nouveaux prêts ou d’établir une limite de carte de crédit, demandent à Equifax ces rapports pour évaluer la solvabilité et l’intégrité dans l’exécution des obligations de crédit d’un emprunteur potentiel. Ils assument moins de risques en prêtant à des emprunteurs ayant de bons antécédents de crédit, et ils leur sont plus fidèles.

Equifax fournit gratuitement le premier rapport de crédit unique (après enregistrement et confirmation d’identité). Le rapport de crédit est fourni sous la forme d’un document électronique au format PDF, signé par l’analogue de la signature manuscrite du directeur général d’Equifax.

Ce rapport vous aidera à:

- Traquer les criminels et les escrocs (avec un rapport de crédit, vous serez sûr que personne n’a utilisé vos documents pour obtenir un crédit, ou pourra identifier la fraude);

- Comprendre la raison du refus de crédit (après avoir reçu votre rapport de crédit, vous pourrez voir quelles informations vous concernant sont à la disposition du créancier pour prendre des décisions, ainsi que les raisons du refus à la banque);

- Corriger les informations non fiables (si votre dossier de crédit comporte des erreurs, vous pouvez en informer Equifax, et le bureau demandera au créancier de clarifier et de corriger les données).

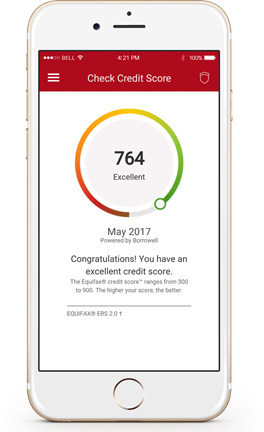

Applications mobiles d’Equifax

Equifax dispose d’une application mobile pour Android et iOS, qui est assez pratique, mais qui nécessite quelques améliorations de l’interface. Les principales caractéristiques de l’application mobile d’Equifax sont les suivantes:

- Lieux Equifax (utilisation gratuite, aucune adhésion à Equifax n’est nécessaire);

- Classement des crédits (moyennes de crédit telles que la dette totale, l’utilisation et les retards de paiement);

- Indice de fraude (fréquence des fraudes selon les indicateurs démographiques, les revenus et le score de crédit);

- Contrôle du rapport de crédit – (possibilité de gérer votre rapport de crédit Equifax);

- Equifax Web Detect – (découvrez si vos informations sensibles ont été compromises sur des sites commerciaux Internet suspects);

- Alertes sur les principaux changements apportés à vos dossiers de crédit Equifax, Experian ou TransUnion (par exemple, augmentation/diminution du solde du compte, activité sur les comptes dormants, ouverture de nouveaux comptes).

Assistance à la clientèle

Equifax propose de nombreuses façons d’obtenir de l’aide; tout dépend du produit que vous demandez. Si vous avez des questions ou même des inquiétudes, vous pouvez contacter le service à la clientèle d’Equifax.

- Par le biais du formulaire MyEquifax – si vous ne voulez pas payer trop cher pour un appel, laissez une demande, et on vous rappellera.

- Par téléphone. Pour le service à la clientèle général, appelez le 1-888-548-7878. Un représentant du service à la clientèle devrait être en mesure de diriger votre appel vers le service approprié.

- Chat en direct. Le service à la clientèle est disponible en ligne en semaine, de 8 h à minuit.

- Il n’est pas toujours nécessaire de communiquer avec des spécialistes. Les situations et instructions les plus courantes sont fournies sur la page d’aide du site (section du menu principal).

Verdict final

Même si les banques accordent de plus en plus d’attention aux questions de sécurité et à la prévention de la fraude interne et externe, les agresseurs ne restent pas inactifs non plus. Ils passent divers chèques bancaires et commettent des délits. Bien sûr, la principale façon de lutter contre la fraude est de faire preuve de prudence, mais aucun d’entre nous n’est à l’abri de compromettre des données personnelles ou de voler des passeports et des permis de conduire. Parfois, les fraudes peuvent même se produire là où on ne les attend pas.

Par conséquent, vous pouvez faire appel à des services tels qu’Equifax pour surveiller vos antécédents de crédit, votre cote de crédit et d’éventuels vols d’identité. Il vous avertira si vos données sont compromises dans le cadre du Dark Web et vous aidera à protéger vos enfants, si vous en avez.